कुछ गलतफहमी के कारण, लोग टैक्स क्रेडिट के लिए टैक्स में कटौती करते हैं, लेकिन एक अंतर है। कर क्रेडिट से तात्पर्य उस राशि से है, जो निर्धारिती के समग्र कर बोझ को कम करती है। यह लेख आपको कर कटौती और कर क्रेडिट के बीच के अंतर को समझने में मदद करेगा, इसलिए पढ़ें।

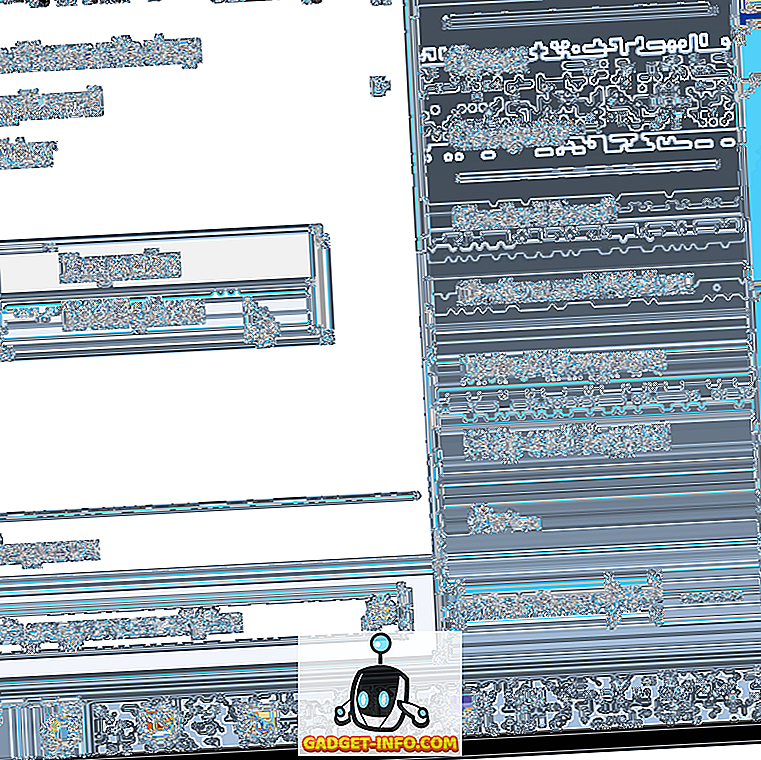

तुलना चार्ट

| तुलना के लिए आधार | कर कटौती | टैक्स क्रेडिट |

|---|---|---|

| अर्थ | एक कर कटौती, एक योग्य व्यय को दर्शाता है, जो निर्धारिती की कर योग्य आय को कम करता है। | एक कर क्रेडिट एक कर प्रोत्साहन है, जिसमें करदाता विशेष परिस्थितियों में कर की राशि को घटाने में सक्षम होता है। |

| घटोती होना | कर योग्य आय | कर दायित्व |

| समायोजन | इसे कर की दर के आवेदन से पहले समायोजित किया जाता है। | कर का पता लगने के बाद इसे समायोजित किया जाता है। |

| टैक्स की बचत | सीमांत दर से कर कम करता है। | रुपये के लिए कर देय कर को कम करता है। |

| घटना | निर्धारिती द्वारा किए गए विभिन्न खर्चों के कारण। | कर अधिकारियों के पास पहले से जमा किए गए कर या कुछ विशेष परिस्थितियों के कारण। |

| रकम | दावा किए गए कटौती पर निर्भर करता है। | ऋण की प्रकृति और उद्देश्य पर निर्भर करता है। |

टैक्स डिडक्शन की परिभाषा

कर कटौती का तात्पर्य कुछ योजनाओं या निधियों में निवेश करने के परिणामस्वरूप कर योग्य आय की कटाई है, जो कटौती को आकर्षित करने के लिए पात्र हैं। कर योग्य आय में कमी वित्तीय वर्ष के दौरान होने वाली कई घटनाओं के कारण भी हो सकती है।

यह एक योग्य व्यय है, जिसमें कर अधिकारियों द्वारा अनुमोदित के रूप में, एक निर्दिष्ट राशि या प्रतिशत द्वारा सकल कुल आय को कम करने की क्षमता है। सरकार द्वारा अनुमत कटौती की राशि को कुल कर योग्य आय पर पहुंचने के लिए निर्धारिती की सकल कुल आय से घटाया जा सकता है। इसके अलावा, कटौती की राशि निर्धारिती द्वारा दावा की गई कटौती के आधार पर भिन्न होती है।

एक निर्धारिती विभिन्न खर्चों पर कटौती का दावा कर सकता है जैसे चिकित्सा व्यय, धर्मार्थ संस्थानों को दान, और इसी तरह। यदि वह बीमा योजनाओं, बचत योजनाओं या सरकार द्वारा अनुमत धनराशि में निवेश करता है तो कर कटौती का लाभ भी उठा सकता है।

टैक्स क्रेडिट की परिभाषा

सरल शब्दों में, टैक्स क्रेडिट उस राशि को संदर्भित करता है जिसे समग्र कर दायित्व के खिलाफ ऑफसेट किया जा सकता है। यह वह राशि है, जो निर्धारिती कराधान अधिकारियों को देय करों से घटा सकती है। यह एक कर प्रोत्साहन है, जिसका उपयोग सरकार द्वारा करों के भुगतान को प्रोत्साहित करने के लिए किया जाता है। एक टैक्स क्रेडिट का मुख्य लाभ यह है कि यह सीधे कर देयता को कम करता है। भारत में उपलब्ध कर क्रेडिट के विभिन्न प्रकार हैं:

- आयकर क्रेडिट : जब किसी व्यक्ति पर कर लगाया जाता है, जो उसकी वास्तविक देनदारियों से अधिक होता है, जिसके परिणामस्वरूप विभिन्न कारक होते हैं, तो अधिशेष राशि निर्धारिती को कर क्रेडिट के रूप में उपलब्ध होती है, जिसे भविष्य के कर दायित्वों के खिलाफ आगे और समायोजित किया जा सकता है। ।

- इनपुट टैक्स क्रेडिट : पंजीकृत डीलरों या निर्माताओं को उपलब्ध इनपुट के लिए टैक्स क्रेडिट, जो पुनर्लेखन के उद्देश्य से खरीदते हैं।

- फॉरेन टैक्स क्रेडिट : कैस्केडिंग प्रभाव को अनदेखा करने के लिए, विदेशी टैक्स क्रेडिट भारतीयों के लिए उपलब्ध है। डबल टैक्सेशन अवॉइडेंस एग्रीमेंट (DTAA) के अनुसार, यदि कोई निर्धारिती भारतीय निवासी है, लेकिन उसे देश के बाहर स्रोत से आय प्राप्त होती है और दोनों देशों में कर लगाया जाता है, तो कर क्रेडिट भारतीय निवासी के लिए उपलब्ध है, यदि होस्टिंग देश ने आय पर टीडीएस का आरोप लगाया।

टैक्स डिडक्शन और टैक्स क्रेडिट के बीच मुख्य अंतर

नीचे दिए गए बिंदु उल्लेखनीय हैं, जहां तक कर कटौती और कर क्रेडिट के बीच का अंतर है:

- एक कर कटौती को एक योग्य व्यय के रूप में परिभाषित किया गया है; यह निर्धारिती की कर योग्य आय को कम करता है। दूसरी ओर, कर क्रेडिट को कर प्रोत्साहन के रूप में समझा जा सकता है, जिसमें करदाता विशेष परिस्थितियों में कर की राशि को घटा सकता है।

- जबकि कर कटौती निर्धारिती की कर योग्य आय को कम करती है, एक कर क्रेडिट निर्धारिती की समग्र कर देयता को कम करता है।

- कटौती के लिए समायोजन कर की आय पर कर लगाने के लिए कर दर के आवेदन से पहले किया जाता है। इसके विपरीत, कर क्रेडिट की राशि का पता लगने के बाद समायोजित कर दिया जाता है।

- टैक्स डिडक्शन से टैक्स देने वाले की आमदनी थोड़ी सी बचती है, क्योंकि यह सीमांत दर से टैक्स कम करता है। जैसा कि इसके खिलाफ है, कर क्रेडिट एक बड़ी राशि से करदाता की आय को बचाता है, क्योंकि यह रुपये के लिए कर देयता रुपये को कम करता है।

- निर्धारिती को कर कटौती उपलब्ध है यदि उसने कुछ निर्दिष्ट खर्च किए हैं। इसके विपरीत, कर क्रेडिट उत्पन्न होता है यदि कर पहले से ही कराधान अधिकारियों के साथ जमा किया जाता है या कुछ विशेष परिस्थितियों के कारण।

- कर कटौती की राशि दावा किए गए कटौती पर निर्भर करती है, लेकिन कर क्रेडिट की राशि कर क्रेडिट की प्रकृति और उद्देश्य पर निर्भर करती है।

निष्कर्ष

कर कटौती और कर क्रेडिट दोनों कर दाता पर समग्र कर बोझ को कम करने में मदद करते हैं और कर की बचत भी करते हैं। हालांकि, कर क्रेडिट कर कटौती की तुलना में अधिक अनुकूल है, क्योंकि पूर्व में कर देयता रुपये के लिए कम है, जबकि बाद में नाममात्र दर से कर देयता कम हो जाती है।