दूसरी ओर, देय खाते एक चालू देयता खाते हैं, जो कंपनी द्वारा आपूर्तिकर्ताओं को दिए गए धन को दर्शाता है, और कंपनी की बैलेंस शीट में देयता के रूप में अपील करता है। इन दो शर्तों के बीच कई लेखांकन छात्र भ्रमित हो जाते हैं, लेकिन खाता प्राप्य और देय खाते के बीच अंतर की एक अच्छी रेखा है।

तुलना चार्ट

| तुलना के लिए आधार | प्राप्य खाते | देय खाते |

|---|---|---|

| अर्थ | भविष्य में कंपनी द्वारा क्रेडिट पर ग्राहकों को प्रदान किए गए माल और सेवाओं के लिए धन प्राप्त होने की उम्मीद है। | भविष्य में क्रेडिट पर आपूर्तिकर्ताओं से प्राप्त माल और सेवाओं के लिए कंपनी द्वारा पैसे की उम्मीद की जाती है। |

| स्थिति | संपत्ति | देयताएं |

| संकल्पना | देनदार की ओर इकाई के स्वामित्व वाली राशि। | लेनदारों के प्रति कंपनी द्वारा बकाया राशि। |

| का प्रतिनिधित्व करता है | वसूल किया जानेवाला धन | डिस्चार्ज किया जाने वाला कर्ज |

| का परिणाम | उधार बिक्री | क्रेडिट खरीद |

| का परिणाम | नकदी प्रवाह | नकदी नि: स्राव |

| अवयव | बिल प्राप्य और देनदार। | बिल देय और लेनदारों। |

प्राप्य की परिभाषा

प्राप्य खातों को भविष्य में निर्दिष्ट तारीख में इकाई द्वारा क्रेडिट पर ग्राहकों को सामान बेचने के लिए प्राप्त होने वाली राशि को संदर्भित करता है। यह ग्राहकों द्वारा कंपनी के प्रति दिए गए पैसे को दर्शाता है। यह बैलेंस शीट के एसेट्स पर दिखाई देता है, हेड करेंट एसेट्स के तहत। बिल प्राप्तकर्ता और देनदार खाता प्राप्तकर्ता का गठन करते हैं।

हर कंपनी अन्य संस्थाओं को क्रेडिट पर सामान बेचती है, बेहतर ग्राहक संबंध बनाने के लिए, बाजार में लाभप्रद स्थिति रखती है और कारोबार में भी वृद्धि होती है। हालांकि सभी देनदार अच्छे साबित नहीं होते हैं, लेकिन भुगतान में डिफ़ॉल्ट रूप से कुछ देनदारों द्वारा भी किया जाता है जो खराब ऋणों को जन्म देते हैं। इस कारण से, कंपनी द्वारा हमेशा खराब ऋणों से निपटने के लिए एक प्रावधान बनाया जाता है। प्रावधान को संदिग्ध ऋणों के लिए प्रावधान के रूप में जाना जाता है। किसी भी ग्राहक को क्रेडिट पर सामान देने से पहले कुछ बिंदुओं पर विचार किया जाता है। वो हैं:

- क्रेडिट पॉलिसी : इसमें क्रेडिट अवधि, छूट दर, शीघ्र भुगतान आदि के बारे में निर्णय शामिल हैं।

- क्रेडिट विश्लेषण : इसमें किसी विशेष ग्राहक को विस्तारित क्रेडिट अवधि की अनुमति दी जाती है या नहीं, इसके बारे में निर्णय शामिल हैं। इस संबंध में उपयोग की जाने वाली तकनीकें क्रेडिट रेटिंग, पिछले क्रेडिट इतिहास आदि का मूल्यांकन हैं।

- संग्रह नीति : प्राप्तियों का समय पर संग्रह नुकसान के कम जोखिम को सक्षम करता है।

- प्राप्य पर नियंत्रण : इसमें देनदारों का अनुगमन और ऋणों का तेजी से संग्रह शामिल है।

देय खातों की परिभाषा

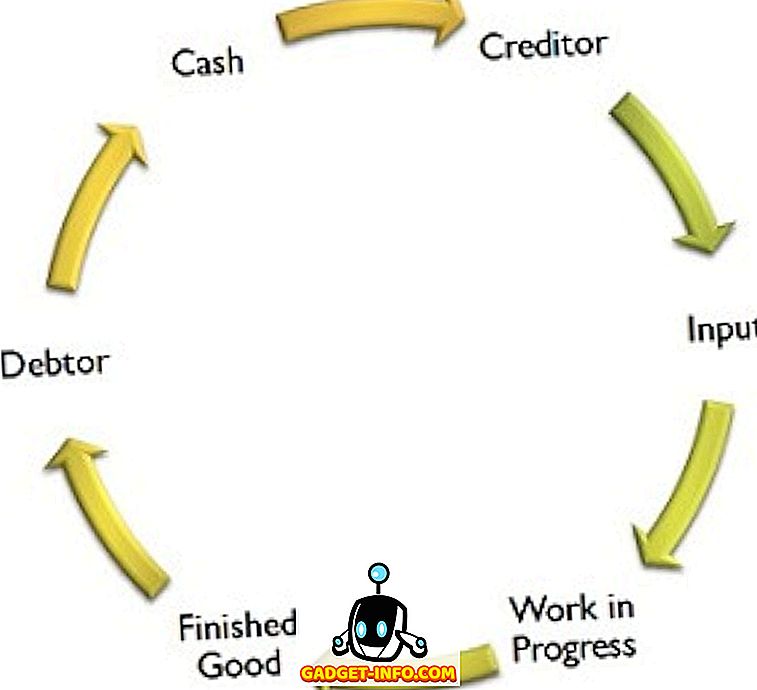

अल्पकालिक दायित्व, प्राप्त होने वाले सामान या सेवाओं की खरीद से उत्पन्न होने वाले भविष्य में छुट्टी देने की आवश्यकता है, या किए गए खर्चों को लेखा देय के रूप में जाना जाता है। इसमें व्यापार देय अर्थात् बिल देय और लेनदार, और विज्ञापन व्यय, बिजली व्यय या आपूर्ति पर खर्च, आदि जैसे देय देय शामिल हैं। यह आपूर्तिकर्ताओं और लेनदारों की ओर कंपनी द्वारा बकाया धन का प्रतिनिधित्व करता है। देय खाते, बैलेंस शीट की देनदारियों की ओर, सिर की वर्तमान देनदारियों के तहत दिखाई देते हैं।

यह काफी स्वाभाविक है कि क्रेडिट पर इकाइयाँ सामान खरीदती हैं। वे कंपनी के लिए वित्त के प्रमुख स्रोतों में से एक हैं जो व्यापार के सामान्य पाठ्यक्रम में बहुत बार उत्पन्न होता है। यह कंपनी का कर्तव्य है कि वह समय पर लेनदारों का भुगतान करे क्योंकि कर्ज के धीमे भुगतान से पूरे आपूर्ति चक्र में बाधा आएगी, जो कंपनी के कार्यशील पूंजी चक्र को खराब कर देगा। इससे कंपनी की प्रतिष्ठा पर भी बुरा असर पड़ेगा।

यह ध्यान में रखा जाना चाहिए कि कंपनी को क्रेडिट अवधि का प्रभावी ढंग से उपयोग करना चाहिए, जिसे लेनदारों द्वारा अनुमति दी गई है। इसके अलावा, उन्हें चेक के स्थान पर ऋण का भुगतान करने के लिए एक्सचेंज के बिल का उपयोग करना चाहिए।

प्राप्य और देय खातों के बीच मुख्य अंतर

प्राप्य खातों और देय खातों के बीच महत्वपूर्ण अंतर नीचे दिए गए हैं:

- खाते के प्राप्तकर्ता भविष्य में प्राप्त होने वाली नकदी को क्रेडिट आधार पर की गई बिक्री के लिए दर्शाते हैं। लेखा देय वस्तुओं और सेवाओं की बिक्री के लिए लेनदारों को एक छोटी अवधि के भीतर भुगतान की जाने वाली नकदी है।

- प्राप्य खातों को हेड करेंट एसेट्स के तहत दिखाया जाता है, जबकि अकाउंटेबल देय बैलेंस शीट में हेड करंट देनदारियों के तहत दिखाई देता है।

- प्राप्य खाते कंपनी द्वारा स्वामित्व वाली राशि का प्रतिनिधित्व करते हैं, जबकि देय खाता इकाई द्वारा बकाया राशि का प्रतिनिधित्व करता है।

- प्राप्य प्राप्य भविष्य की निर्दिष्ट तिथि पर एकत्र की जाने वाली राशि को दर्शाता है, लेकिन लेखा देय बाद में भुगतान किए जाने वाले ऋण का खुलासा करता है।

- लेखा प्राप्य नकद बढ़ता है, लेकिन यह देय खातों के ठीक विपरीत है।

- प्राप्य खाते क्रेडिट बिक्री का परिणाम है। इसके विपरीत, लेखा देय, जो क्रेडिट खरीद का परिणाम है।

- प्राप्य खातों के दो प्राथमिक घटक बिल प्राप्य और देनदार हैं। दूसरी ओर, देय बिल और लेनदार देय खातों के आवश्यक तत्व हैं।

निष्कर्ष

जैसा कि हम सभी जानते हैं कि हर सिक्के के दो पहलू होते हैं और यही बात प्राप्य खातों और देय खातों के मामले में भी होती है। यदि किसी विशेष कंपनी के लिए प्राप्य खाते हैं, तो यह निश्चित रूप से किसी अन्य कंपनी के लिए देय खाते होंगे। दोनों एक कंपनी के लिए उसके अस्तित्व और सुचारू रूप से चलने के लिए महत्वपूर्ण हैं। प्राप्य कार्यशील पूंजी प्रबंधन के लिए प्राप्य खातों और देय खातों पर पूर्ण नियंत्रण होना चाहिए।